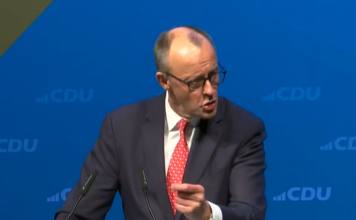

Friedrich Merz möchte die Rentenarmut in Deutschland mit Aktienvermögen bekämpfen und Steuergelder einsetzen. Das leuchtet bei einer Aktienrendite von 8% ein. Leider ist die Idee alt und unwirksam. Ein Gastbeitrag von Dr. Viktor Heese.

Warum Riester-Produkte, Fonds und Kapitallebensversicherungen bisher versagt haben? Dafür gibt es mehrere Gründe. Die Riester-Anlagen sind zu bürokratisch, die Abschlusskosten zu hoch, die Konditionen zu unübersichtlich. Fonds stehen unter Erfolgsdruck und wechseln zu oft das Depot bei unanständigen Kosten. Das schreckt Privatanleger ab. Auch investierten deutsche Kapitallebensversicherer primär in Anleihen und bekommen in der heutigen Niedrigzinsphase riesige Renditeprobleme. Die Profis haben dem Michel nicht wirklich bei der Renditesteigerung geholfen und zum Aktionär gemacht.

Merz liefert keine neue Idee, Geld für die Aktienanlage ist dennoch vorhanden

So wie Merz das angeht, wird daraus ebenfalls nichts. Der aktienscheue Michel fürchtet Börsenverluste so sehr, dass er ohne „Kursversicherung“ und Entscheidungshilfe sein Anlageverhalten nicht ändern wird.

Da hilft auch nicht die Erkenntnis, dass er sich im internationalen Vergleich mit defensiven Anlagen (Festgeld & Co.) arm spart. Während die Deutschen in 2012 – 2016 nur 3,4% für ihr Geld bekamen, waren es bei den aktienaffinen Finnen 8,0%.

Damit der Durchschnittsdeutsche endlich zum Aktionär aufsteigt, muss ihm die Kaufentscheidung und das Anlagerisiko vom Staat abgenommen werden. Das geht nicht mit phantasielosen Rezepten a la Merz, die beide Punkte nicht angehen. Der Michel wird mit den Börsenängsten und dem Unwissen über die Aktien weiter allein gelassen.

Dennoch ist der Zeitpunkt zum Umdenken günstig: Merz vermittelt den Eindruck, er sei Anlageprofi, das Thema Rentenarmut rückt endlich auf die Agenda und last but not least der Zeitpunkt für einen Einstieg in den Aktienmarkt wird immer günstiger, wenn der DAX weiter fallen wird. Auch ist der Einwand, die meisten Deutschen hätten kein Geld für das Aktiensparen, nicht korrekt.

Die Haushalte, nicht nur die „Reichen“, besitzen 6 Billionen € Geldvermögen, haben aber nur 6% in Aktien angelegt. Umschichten heißt die „Zauberformel“, wenn der Staat effektiv helfen würde.

Der Staat finanziert das Kursrisiko in der Baisse mit Gewinnen aus der Hausse

Wie müsste die staatliche Unterstützung aussehen? Auch der DAX hatte in der Periode 1987 – 2017 eine Durchschnittsrendite von 8% erzielt. Ein Rentner der in dieser Periode monatlich Hundert € angelegt hatte, freut sich heute auf die Summe von 142.000 €. Genügend Geld, um eine Monatsrente von knapp 800 € fünfzehn Jahre lang zu genießen. Alles schön und gut, wäre da nicht das Kursrisiko.

Wer genügend Zeit hat, wie der Staat, sitzt dieses Risiko aus, vermeidet Verluste und vereinnahmt die obige Durchschnittrendite von 8%. Würde sich die Geschichte wiederholen, könnte er den Rente-Sparern 6% (Obergrenze) oder mindestens die jährliche Steigerung wie bei der Gesetzlichen Rente (Untergrenze von 2-3%) garantieren.

In Zeiten, in denen am Aktienmarkt mehr zu verdienen ist, bildet er Reserven, die ihm gehören. Dafür hätte er in Notzeiten das Kursrisiko zu übernehmen. Reichten die Reserven dafür nicht aus, müsste der Bundeshaushalt einspringen. Die Erfolge würden schnell Schule machen, die „Aktienaufklärung“ wäre bald vom Tisch.

Wer Banken mit „Rettungsschirmen“ hilft, müsste diese auch Rentnern zur Verfügung stellen

Darf der Staat ein solches „unkalkulierbares Risiko“ eingehen? Ja, wie die Lebensversicherer in Zeiten des Neuen Marktes (2000 – 2003) und die Banken in der Finanzkrise nach 2008 zeigten. Was anfänglich nach einem „Risikofass ohne Boden“ aussah, erwies sich bald als Gewinnquelle. Im Zuge der Börsenerholung wurden aus Buchverlusten – wie bei den stille Lasten bei den Lebensversicherungen – bald Buchgewinne, Garantien wurden nicht gezogen, das „Aussitzen“ lohnte sich.

Unter den „staatlichen Rettungsschirmen“ könnte die Markterholung ruhig abgewartet werden. Einen solchen „Kursschirm“ könnten deutsche Aktiensparer mehr gebrauchen, als die noch so raffinierten Steuervergünstigungen.

Dr. Viktor Heese – Finanzanalyst und Fachbuchautor; www.prawda24.com, www.finanzer.eu

Entdecke mehr von Philosophia Perennis

Melde dich für ein Abonnement an, um die neuesten Beiträge per E-Mail zu erhalten.